SKC 주가 전망 – 2025년 핵심 분석

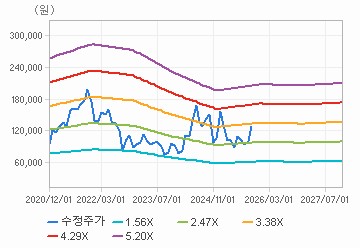

SKC는 2025년 구조적 적자 상황 속에서도 유리기판 등 신사업 모멘텀을 기반으로 주가 회복세를 보이고 있습니다. 11월 초 기준 127,700원으로, 연중 최저가(85,900원) 대비 약 49% 상승한 상태입니다.

📊 현재 주가 현황

- 2025년 10월 31일 종가: 127,700원

- 연중 최저~최고: 85,900원 ~ 181,000원

- 주가 반등 배경: 유리기판 기술 상용화 기대 + 투자 심리 회복

🔍 핵심 사업별 현황

1. 유리기판 사업

- 기술 우위: 플라스틱 대비 데이터 처리 속도 +40%, 두께 -50%

- 정부 보조금: 美 CHIPS Act 통해 총 1.75억 달러 확보

- 상업화 일정: 2025년 하반기 검증 → 2026년 본격 매출화

- 주요 고객: 인텔, AMD, 엔비디아 등 글로벌 반도체 기업

2. 동박 사업

전기차, ESS 수요 증가에 따라 수익성 회복세:

- 1Q25 기준 북미 시장 판매량 전년 대비 +149%

- 말레이시아 공장 가동률 향상 → 수익성 개선 기대

- 공급과잉 문제 존재: 2025년 공급 94만톤 vs 수요 70만톤

3. 반도체 테스트 소켓 (ISC)

자회사 ISC는 AI 반도체 수요 확대에 따라 안정적인 유일 흑자 사업부로 작용 중입니다.

📈 2025년 실적 전망

- 매출: 약 1조 9천억 원

- 영업손실: 약 2,159억 원 (손실율 △11.5%)

- 순손실: 약 2,777억 원 → 3년 연속 적자

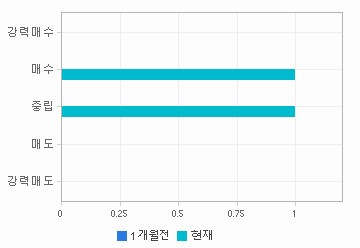

💹 증권가 목표가 및 투자 의견

| 증권사 | 투자의견 | 목표가 | 근거 |

|---|---|---|---|

| 메리츠증권 | Buy | 140,000원 | 유리기판 실적 반영 기대 |

| 메리츠증권 (2월) | Buy | 160,000원 | 4Q25E 흑자전환 + 5.8조 사업가치 |

| 신한투자증권 | Trading Buy | 115,000원 | 2025년 실적 정상화 기대 |

| 시장 컨센서스 | - | 119,333원 | 6개월 평균 목표가 |

📌 향후 전망 및 리스크

긍정적 요인

- 2025년 유리기판 기술검증 완료 예정 → 2026년 매출 본격화

- 동박 수주 확대 및 토요타통상 등 파트너 확보

- ISC 통한 반도체 소재 수익 기반 확보

- CHIPS Act 자금 확보로 재무 안정성 강화

부정적 요인

- 글로벌 동박 공급과잉 지속

- 2025년 전체 흑자 전환은 여전히 어려움

- 경쟁사(삼성전기, LG이노텍)의 기술 추격 가시화

✅ 결론 및 투자 전략

SKC는 적자 구조 속에서도 유리기판 사업이 본격 상업화될 2026년을 기점으로 중장기 성장 가능성이 높은 종목입니다. 다만 단기적으로는 수익성 악화와 경쟁 구도가 변수로 작용할 수 있어 단계적 분할 접근 전략이 유효합니다.

👉 2025년 말~2026년 상반기 유리기판 양산 성과 여부가 주가 방향성의 핵심이 될 것입니다.

'종목 분석' 카테고리의 다른 글

| HYBE (하이브) 주가 전망 – 2025년 11월 분석 (0) | 2025.11.03 |

|---|---|

| 현대오토에버 주가 전망 (2025년 11월 기준) (0) | 2025.11.03 |

| 현대차 주가 전망 2025~2026: 매수 타이밍일까? 목표가 분석 (0) | 2025.10.29 |

| 현대건설 주가 분석 및 2026년 전망: 원전 수주가 불러올 기회와 리스크 (0) | 2025.10.29 |

| 쏠리드(050890) 주가 분석 및 2026년 전망: 지금이 매수 타이밍일까? (0) | 2025.10.29 |

댓글